Mis à jour le 19 Novembre 2023

Pendant des décennies, les consommateurs se sont tournés vers un conseiller financier pour particulier employé par les grandes banques et les grandes sociétés de courtage pour gérer leurs investissements.

Ces grandes entreprises emploient des équipes d’analystes en investissement qui produisent des recherches et des projections financières détaillées.

Elles prétendent savoir comment investir judicieusement votre argent et comment battre les indices du marché.

En réalité, de nombreux conseillers en placement de ces grandes entreprises d’investissement sont en fait des commerciaux.

Et leur mission est de trouver des clients pour aider l’entreprise d’investissement à obtenir plus d’actifs sous gestion.

Ils ne donnent pas de conseils personnalisés contrairement à ce que l’on pourrait croire.

Et vous payez pour l’expertise de votre conseiller financier personnel pour gérer vos investissements, qu’ils vous rapportent de l’argent ou non.

Ce qui à mon sens est un problème.

Les raisons principales pour lesquelles je n’utilise pas de conseiller financier sont les suivantes :

Premièrement, les gestionnaires de fonds ont historiquement sous-performé par rapport au S&P 500.

Deuxièmement, je n’aime pas les frais associés aux conseillers en placement, qui peuvent réduire les rendements des investissements.

Enfin, aucun conseiller financier pour particulier ne se souciera autant de mon argent que moi-même.

Et même les meilleurs conseillers ne peuvent garantir le succès.

En fin de compte, je crois que gérer mes propres finances est le meilleur moyen d’assurer mon succès financier.

Pour faire court :

Je n’utilise pas de conseiller financier pour particulier et je préfère m’occuper de mes propres investissements.

Historiquement, les gestionnaires de fonds ont sous-performé le S&P 500, les frais annuels ont réduit les rendements de vos investissements et personne ne se soucie autant de vos rendements que vous.

Plutôt que d’utiliser un conseiller en placement, je recommande d’investir dans des fonds indiciels.

Juste avant de rentrer dans le vif du sujet… Accédez à votre Formation OFFERTE Création de Patrimoine Générationnel

Bonus : prêt à investir pour l’avenir avec une stratégie performante

en moins de 10 minutes par mois ?

Raison n°1 : Les gestionnaires de fonds ne battent pas le S&P 500. En fait, les données montrent qu’ils ne s’en rapprochent même pas

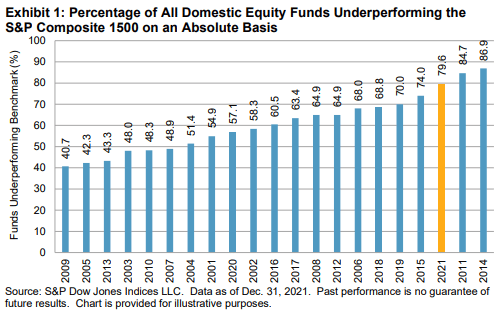

Selon les données publiées par SPGlobal, un investissement dans l’indice S&P 500 se comporte bien mieux que les fonds communs de placement gérés.

SPGlobal est une société de recherche qui suit et compare la performance des fonds communs de placement gérés activement avec la performance de l’indice S&P.

En 2021, le S&P a gagné 28,7 %.

Au cours de la même période, 79,6 % des fonds d’investissements activement gérés par un conseiller financier étaient à la traîne par rapport à l’indice S&P Composite 1500.

Et ce n’est pas une exception.

Au cours des 20 dernières années, 90 % des fonds d’investissements gérés activement aux Etats-Unis ont sous-performé le S&P Composite 1500.

Et les résultats ne sont guère meilleurs pour les fonds axés sur l’international : environ 85 % à 90 % ont suivi à la traine leurs indices de référence respectifs au cours des 20 dernières années.

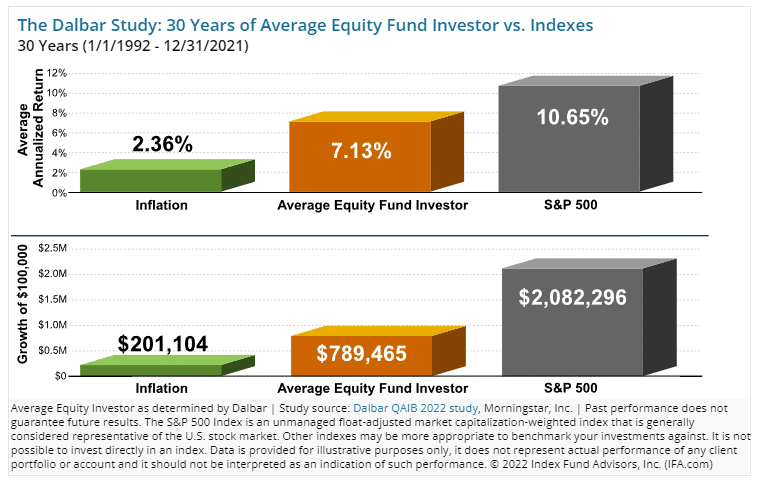

Ces conclusions sont confirmées par une autre société de recherche en placement indépendante, Dalbar Inc.

Depuis 1984, cette firme a suivi et comparé la performance de l’investisseur moyen en fonds d’investissements avec la performance du S&P 500.

Dalbar publie un rapport annuel intitulé Analyse quantitative du comportement des investisseurs (QUIB).

Jetez un œil à ce tableau récapitulatif des résultats de leurs recherches.

Au cours des 30 dernières années, le S&P 500 a enregistré des gains de 10,65 % avant inflation.

L’investisseur moyen en fonds d’actions a enregistré des gains de 7,13 %.

Ok, cela reste des moyennes.

Mais peut-être pensez-vous que cela vaut toujours la peine d’embaucher « le meilleur conseiller financier pour particulier ».

Selon une étude de Morningstar, pratiquement tous les gestionnaires de placements les plus performants ont connu des périodes de trois ans où ils ont sous-performé leur indice de référence et leurs pairs sur une période de 10 ans.

Raison n°2 : Les frais annuels du conseiller financier réduisent considérablement la valeur de vos placements

Généralement, un conseiller financier gagne de l’argent via :

- Commissions sur les transactions qu’ils effectuent en votre nom,

- Un pourcentage forfaitaire sur la valeur de vos actifs sous gestion,

- Ou une combinaison des deux.

Les frais pèsent sur vos retours sur investissement.

Ils réduisent le montant des fonds disponibles à investir chaque année.

Ce qui signifie que vous perdez l’effet cumulé des fonds année après année.

Et la plupart des gestionnaires de fonds sont payés, que vos investissements augmentent ou diminuent.

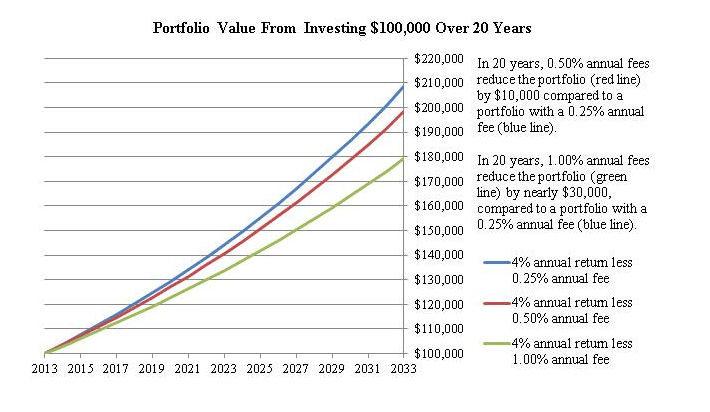

Ce n’est un secret pour personne que les frais réduisent la valeur de votre portefeuille de placement.

Ce graphique, publié par www.investor.gov, montre la différence de rendement total sur un portefeuille de 100 000 $.

L’hypothèse suppose un rendement annuel prudent de 4 % investi pendant 20 ans avec des frais annuels continus de 0,25 %, 0,50 % ou 1 %.

Les frais annuels du conseiller financier pour particulier de 1 % réduisent la valeur du portefeuille de 30 000 $ par rapport aux frais de 0,25 %.

Cela représente 30 % de votre investissement initial, qui s’élève en moyenne à 1 500 $/an en frais.

C’est une énorme dépense pour faire un rendement annuel de seulement 4 %.

Ce graphique ne vous montre pas ce que serait votre investissement sans frais.

Mais c’est assez facile à calculer à l’aide d’un calculateur d’intérêts composés.

100 000 $ investis sur 20 ans à 4 % annuel sans frais se transforment en 219 112 $.

C’est près de 10 000 $ de plus que les rendements du portefeuille que vous obtiendriez en payant les frais de 0,25 %.

Et près de 40 000 $ de plus que les rendements à 1 % !

L’invention du fonds indiciel, créé par John Bogle chez Vanguard en 1975, a été un énorme avantage innovant pour les investisseurs.

Les fonds indiciels offrent un moyen peu coûteux aux investisseurs individuels disposant de fonds limités de se diversifier.

Ils peuvent ainsi bénéficier des gains boursiers à long terme en suivant le mouvement du S&P 500 ou d’autres indices de référence.

Bonus Accédez à votre Formation OFFERTE

Prêt à faire fructifier votre argent et à investir pour l’avenir

mais vous ne savez pas par où commencer ?

Création de Patrimoine Générationnel

Raison n°3 : Personne ne se soucie autant de votre argent que vous

Personne n’a de boule de cristal pour prédire la performance d’un investissement.

C’est pourquoi chaque prospectus de fonds commun de placement indique clairement que les performances passées ne prédisent pas les succès futurs.

Votre investissement pourrait donc perdre de l’argent.

Il n’y a aucune garantie de performance lors d’un investissement en bourse.

Mais une chose est claire : personne ne se soucie plus de la performance de vos investissements que vous-même.

Mon mari et moi avons assisté à de nombreuses présentations de conseillers en placement au fil des ans.

La chanson est toujours la même.

Cela commence par un aperçu de la situation actuelle du marché et de sa future évolution.

Ensuite, ils expliquent comment ils vont élaborer un plan adapté à nos objectifs uniques.

Ils termineront par la promesse de surveiller de près nos investissements et de s’assurer qu’ils fonctionnent sous leur direction.

J’en ai conclu qu’un conseiller financier, dans de nombreux cas, est un commercial, formé par la société pour lequel il travaille à vendre ses produits.

Parfois il a un statut d’indépendant.

Mais étant payé à la commission par les fournisseurs d’assurances vie ou autres produits financiers, son conseil est forcément biaisé.

Son travail consiste à vous orienter vers des conseils généraux.

Et non à vraiment comprendre votre situation financière unique ou à soutenir vos objectifs individuels.

Je suis tout à fait d’accord pour payer pour qu’un professionnel fournisse son expertise, mais je ne veux pas payer pour des conseils creux.

Alors, quelle est la meilleure alternative ?

Les fonds communs de placement gérés activement coûtent 100 points de base.

Investir dans l’indice S&P via un ETF (Fond Négocié en Bourse) ne coûte que trois points de base.

Je ne sais pas comment vous le voyez, mais moi je prendrai des performances plus élevées à moindre coût n’importe quel jour de l’année.

La beauté des ETF est que vous bénéficiez de la tendance haussière à long terme du S&P tout en investissant passivement.

Vous n’avez pas besoin de gérer vos fonds et vous n’avez pas besoin de payer un conseiller financier pour vous soutenir.

Vous bénéficiez des avantages de l’investissement boursier sans les dépenses plus élevées d’une équipe de gestion de placements.

Par ailleurs, c’est un véhicule d’investissement très adapté aux investisseurs débutants.

Voici plusieurs raisons d’envisager un ETF plutôt qu’un fonds commun de placement lorsque vous investissez dans un fonds indiciel :

- Les ETF qui investissent dans l’indice S&P sont encore moins chers qu’un fonds commun de placement (0,4 % contre 0,07 %).

- Les minimums d’investissement sont généralement inférieurs – vous pouvez souvent acheter des fractions d’actions avec seulement quelques euros. Comme par exemple avec le courtier Trade Republic.

Bien que les ETF présentent de multiples avantages, l’utilisation d’un fonds commun de placement pour investir dans un indice pourrait être une bonne option.

De plus, si vous investissez avec une assurance vie, les fonds communs de placement peuvent être votre seule option.

Conclusion : pour moi, investir soi-même est la voie à suivre

Il y a trois raisons pour lesquelles je n’utilise pas de conseiller financier pour gérer mon argent.

Les gestionnaires de fonds sous-performent systématiquement les rendements des indices boursiers.

Les frais annuels réduisent considérablement la valeur des rendements de mes placements.

Personne ne se soucie autant de mon argent que moi-même.

Par conséquent, personne ne surveillera et n’ajustera ma stratégie aussi bien que moi.

Des décennies de données montrent que les conseillers individuels, même les mieux payés, ne battent pas systématiquement les indices du marché.

De plus, leurs conseils coûtent cher, ce qui réduit chaque année vos actifs à investir, ce qui entraîne une baisse des rendements à long terme.

Si vous souhaitez investir passivement dans le marché boursier, envisagez d’acheter des ETF avec le ratio de frais le plus bas que vous puissiez trouver.

Et laissez vos fonds là-bas à long terme.

Vous trouvez que c’est fade ? Pas assez sexy ?

J’en conviens.

Vous n’aurez pas une histoire passionnante à raconter à votre prochain apéro.

Mais est-ce intelligent ?

Je vous laisse faire le calcul et l’analyse.

⇒BONUS⇐ Prêt à assurer votre avenir financier Accédez à votre Formation OFFERTE :

avec une stratégie d'investissement performante

en moins de 10 minutes par mois ?

"Créez un Patrimoine Générationnel"

Vous avez aimé "Pourquoi Je Ne Passe Pas Par Un Conseiller Financier" ? Voici 3 autres articles que vous apprécierez :

C'était "Pourquoi Je Ne Passe Pas Par Un Conseiller Financier"

Soyez Enfin Maître de vos Finances...

Si "Pourquoi Je Ne Passe Pas Par Un Conseiller Financier" vous a plu, n'hésitez pas à laisser un commentaire, j'en serai ravie.