Le principe des intérêts composés est le processus par lequel votre argent gagne de l’argent, puis cet argent gagne encore PLUS d’argent.

On attribue à Albert Einstein le fait d’avoir appelé les intérêts composés « la 8e merveille du monde ».

Et Benjamin Franklin a mené une expérience célèbre sur 200 ans pour prouver la puissance des intérêts composés.

En dotant 1 000 livres sterling à Boston et à Philadelphie.

Après près de 200 ans, les deux investissements valent maintenant des millions de dollars.

Mais qu’est-ce que l’intérêt composé et comment fonctionne-t-il exactement ?

En termes simples, c’est le processus par lequel votre argent gagne des intérêts, puis ces intérêts vont générer encore PLUS d’argent.

Voyons comment calculer l’intérêt composé, comment les effets du temps le rendent si puissant et comment l’utiliser pour planifier vos investissements.

Juste avant de rentrer dans le vif du sujet… Accédez à votre Formation OFFERTE Création de Patrimoine Générationnel

Bonus : prêt à investir pour l’avenir avec une stratégie performante

en moins de 10 minutes par mois ?

Que sont exactement les intérêts composés ?

Les intérêts composés font référence au processus de gain d’intérêts sur le montant principal d’un investissement.

Puis aux intérêts gagnés sur les intérêts accumulés de cet investissement.

En d’autres termes, les intérêts que vous gagnez, à leur tour, rapportent également des intérêts.

Cet effet cumulé permet à votre investissement initial de croître et de gagner plus chaque année.

L’intérêt composé est le fondement de la croissance de votre patrimoine, car vous pouvez gagner de plus en plus chaque année tant que vous restez investi.

Mais cela fonctionne également en sens inverse.

Car les frais et prêts bancaires aggravent également les intérêts de votre dette, vous obligeant à payer de plus en plus au fil du temps.

Voici un exemple rapide :

Si vous investissez 10 000 € dans un compte à terme à un taux d’intérêt annuel de 5 %, vous gagnerez 500 € la première année.

Mais la deuxième année, vous gagnerez les mêmes 500 € plus 5 % d’intérêt sur les 500 € que vous avez gagnés l’année précédente.

Ce qui vous rapportera 525 € la deuxième année.

Cela se poursuit chaque année de votre investissement, ajoutant les revenus à votre solde et gagnant de plus en plus d’intérêts à mesure que vous restez investi.

Comment fonctionnent les intérêts composés ?

L’intérêt composé comprend :

- un montant d’investissement (ou montant de la dette)

- un taux d’intérêt

- une période de temps

- la fréquence de capitalisation (ou de cumul)

Dans le cas d’un investissement, le montant du principal rapporte des intérêts qui sont versés de manière récurrente (quotidiennement, mensuellement, annuellement, etc.) et ajoutés au montant du principal.

Ensuite, au cours du cycle suivant, vous gagnez des intérêts à la fois sur l’investissement principal ET sur les intérêts payés.

Ce qui augmente vos rendements.

Le pouvoir de la capitalisation (cumul des intérêts) est la fréquence à laquelle vous gagnez des intérêts et la durée pendant laquelle vous permettez à l’investissement de croître.

Cela peut conduire à des rendements exponentiels, gagnant plus d’argent chaque année, même si vous n’investissez plus dans le capital.

Comment est calculé l’intérêt composé ?

L’intérêt composé est calculé en multipliant le montant principal par un plus le taux d’intérêt, à la puissance du nombre de périodes de composition moins un.

Voici le calcul sous forme de formule :

C[(1+Ti)^N-1]

C = montant principal

Ti = taux d’intérêt

N = nombre de périodes de capitalisation

Et pour éclaircir un peu plus, voici un exemple :

Si vous investissez 1 000 € sur une période de 5 ans à 5 % d’intérêt, voici combien vous obtiendrez :

1 000 €[(1+0,05)^5-1] = 1 000 €[1,27628] = 1 276,28 €

Et maintenant voici un raccourci : utilisez simplement ce calculateur à la place.

Comment fonctionne la fréquence de capitalisation

Les intérêts composés sont généralement calculés sur une base annuelle.

Mais plus la fréquence de capitalisation est élevée, plus le montant des intérêts que vous gagnerez sur votre investissement sera élevé.

Par exemple, si votre compte de placement est composé mensuellement, vous ajouterez des intérêts chaque mois.

Donc, si vous déposez 10 000 € à un taux d’intérêt de 5 % composé mensuellement, voici comment cela se compare à la capitalisation annuelle :

- 10 000 € investis composés annuellement pendant 5 ans = 12 762,82 €

- 10 000 € investis composés mensuellement pendant 5 ans = 12 833,59 €

Bien que la différence puisse sembler minime, vous venez de gagner 70 € de plus sans rien faire.

Et si la fréquence de capitalisation était quotidienne, vous gagneriez près de 80 € de plus.

Pour cette raison, vous devriez toujours privilégier les placements portant intérêt dont la capitalisation est la plus fréquente.

Intérêt composé et temps

Le facteur le plus important qui fait de l’intérêt composé un concept d’investissement puissant est le temps.

Plus vous laissez longtemps votre investissement s’accumuler, plus les rendements sont élevés.

Exponentiellement plus élevé !

Jetons un coup d’œil à la capitalisation sur une période à plus long terme.

Vous disposez de trois investissements : investissement A, investissement B et investissement C.

Les conditions de chacun sont les suivantes :

- A : 10 000 € investis à 5 % pendant 10 ans, capitalisé annuellement

- B : 10 000 € investis à 5 % pendant 20 ans, capitalisé annuellement

- C : 10 000 € investis à 5 % pendant 30 ans, capitalisé annuellement

À la fin de chaque période, voici à quoi ressemblent les investissements :

- A : 16 288,95 €, comprenant 10 000 € en capital initial et 6 288,95 € en intérêts gagnés sur 10 ans.

- B : 26 532,98 €, comprenant 10 000 € en capital initial et 16 532,98 € en intérêts gagnés sur 20 ans.

- C : 43 219,42 €, comprenant 10 000 € en capital initial et 33 219,42 € en intérêts gagnés sur 30 ans.

Comme vous pouvez le voir sur cet exemple, l’investissement B n’a pas gagné le double d’intérêts au cours des 10 années suivantes.

Mais presque le triple !

Et l’investissement C a rapporté près de 5 fois les intérêts de l’investissement A, bien qu’il n’ait été investi que 3 fois plus longtemps.

Plus vous restez investi longtemps, plus l’effet cumulé de la capitalisation devient puissant.

Intérêt composé vs intérêt simple

Certains comptes financiers paient des intérêts simples au lieu d’intérêts composés, qui ne paient que des intérêts sur votre investissement initial.

C’est bien pire pour les investisseurs, mais bien mieux pour les accords de dette.

Dans le cadre d’un arrangement à intérêt simple, vous pourriez investir 10 000 € à un taux d’intérêt de 5 % pendant un an.

À la fin du terme, vous recevrez 10 500 €.

10 000 € représentant votre capital initial, plus 500 € d’intérêts gagnés.

La deuxième année, vous gagnerez les mêmes 500 €, et cela se poursuivra chaque année, sans aucun intérêt supplémentaire ajouté.

Les intérêts composés ajoutent les intérêts gagnés à votre solde, ce qui vous permet de gagner plus chaque année.

Comme illustré précédemment dans cet article, investir ces mêmes 10 000 € à 5 % d’intérêt vous rapportera 500 € la première année.

Puis 525 € la deuxième année et plus chaque année suivante où vous investissez.

Dans l’ensemble, les intérêts composés sont de loin supérieurs aux intérêts simples pour les investissements.

Mais les intérêts simples peuvent vous faire économiser de l’argent sur les prêts bancaires.

Bonus Accédez à votre Formation OFFERTE

Prêt à faire fructifier votre argent et à investir pour l’avenir

mais vous ne savez pas par où commencer ?

Création de Patrimoine Générationnel

Intérêts composés et la « règle de 72 »

C’est une des règles préférées des comptables, mais cela peut aussi être un bon outil pour monsieur et madame tout le monde.

La règle de 72 fournit une approximation du temps qu’il faudra à un investissement pour doubler de valeur en fonction d’un certain taux d’intérêt.

Cela fonctionne en divisant 72 par le taux de rendement de votre investissement.

Par exemple, supposons que vous investissiez 10 000 € à 6 % et que vous vouliez savoir combien de temps il vous faudra pour doubler votre investissement.

En divisant 72 par 6 %, vous obtiendrez 12.

Cela signifie qu’il faudra 12 ans pour que la valeur de votre investissement double à ce taux d’intérêt.

La règle de 72 ne vous aidera pas avec des calculs plus compliqués.

Mais obtenir la réponse à « quand mon investissement doublera-t-il » est une question très courante chez les investisseurs.

Et si jamais vous avez cette question avec un investissement que vous envisagez ou possédez déjà, vous pouvez utiliser cette règle.

Comment investir tôt fait la différence (exemple concret)

Vous avez peut-être entendu dire que commencer le plus tôt possible, et donc à un jeune âge est idéal.

Eh bien, c’est vrai, et j’ai calculé quelques chiffres pour vous montrer la différence que peut faire votre âge lorsque vous investissez.

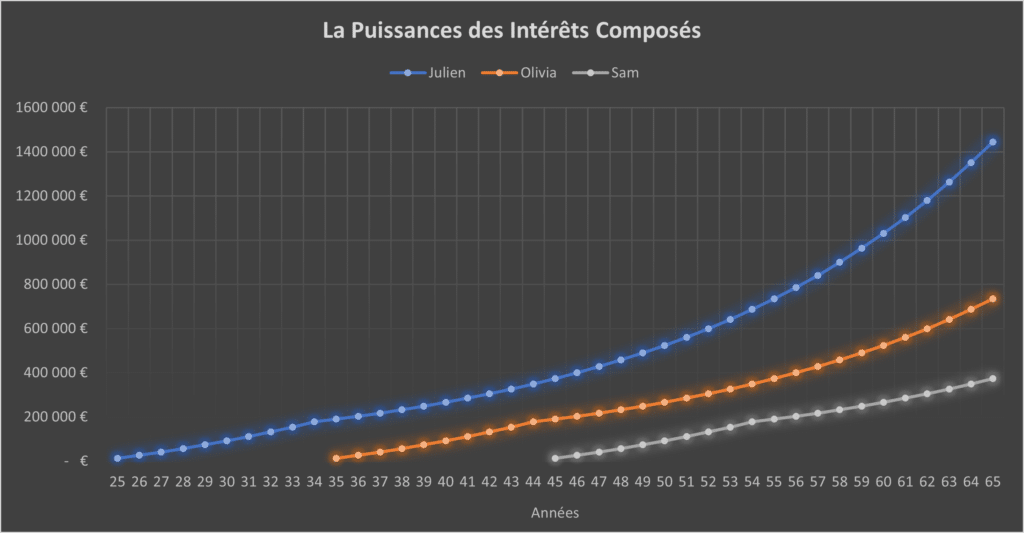

Julien, Olivia et Sam ont investi pendant 10 ans.

Et, grâce à un incroyable coup de chance en matière d’investissement, chacun a obtenu le même rendement annuel moyen (7 %) de manière constante jusqu’à l’âge de 65 ans.

La seule différence entre ces investisseurs est l’année où ils ont commencé à investir leurs fonds.

Julien a économisé 1 000 € par mois à partir du moment où il a eu 25 ans jusqu’à ce qu’il ait 35 ans.

Puis il a cessé d’épargner mais a laissé son argent dans son compte de placement, où il a continué à s’accumuler à un taux de 7 % jusqu’à ce qu’il prenne sa retraite à 65 ans.

Olivia a attendu et n’a pas commencé à épargner avant l’âge de 35 ans.

Elle a mis de côté 1 000 € par mois de son 35e anniversaire jusqu’à ses 45 ans.

Comme Julien, elle a laissé le solde dans son compte de placement, où il a continué à s’accumuler à un taux de 7 % jusqu’à 65 ans.

Sam n’a pas commencé à investir avant l’âge de 45 ans.

Pourtant, il a investi 1 000 € par mois pendant 10 ans, arrêtant ses économies à 55 ans.

Puis il a également laissé son argent s’accumuler à un taux de 7 % jusqu’à son 65ème anniversaire.

Julien, Olivia et Sam ont chacun économisé le même montant – 120 000 € – sur une période de 10 ans.

Malheureusement pour Olivia, et plus encore pour Sam, leurs soldes finaux sont radicalement différents.

- Julien : 1 444 969 €

- Olivia : 734 549 €

- Sam : 373 407 €

Comment utiliser les intérêts composés à votre avantage

L’intérêt composé est l’un de vos meilleurs amis du côté des investissements.

Mais c’est aussi une sorte d’ennemi quand vous empruntez de l’argent.

C’est parce que cela fonctionne de la même manière dans les deux sens.

Sauf qu’avec un investissement, vous êtes du côté récepteur de l’équation des intérêts.

Avec un prêt, vous payez, ce qui signifie que les intérêts vous coûteront plus cher.

Il existe plusieurs façons de jouer les intérêts composés lorsqu’il s’agit à la fois d’investissements et de prêts.

Pour utiliser les intérêts composés à votre avantage avec des investissements :

- Choisissez des placements dont la capitalisation est la plus fréquente possible.

Quotidiennement ou en continu sont les meilleurs choix. - Investissez dès que possible.

La capitalisation des intérêts fonctionne mieux à plus long terme. - Portez une attention particulière à l’ »APY ».

APY veut dire Annual Percentage Yield, c’est-à-dire Taux de rendement annuel.

Il s’agit du rendement annuel en pourcentage, qui reflète les intérêts que vous gagnez, y compris les intérêts composés.

C’est la meilleure façon de comparer un investissement portant intérêt à un autre.

Pour utiliser les intérêts composés à votre avantage avec des prêts :

- Portez une attention particulière au taux effectif global (TEG) ou taux annuel effectif global (TAEG).

C’est le taux annuel en pourcentage sur un prêt.

Il reflète non seulement la capitalisation des intérêts versés au prêteur, mais également tous les frais que vous pourriez payer pour maintenir un prêt.

Dans le secteur des prêts, les taux d’intérêt nominaux , comme 2,5 %, n’ont pas autant d’importance qu’un TEG de 5,45 %.

Ce dernier est le taux effectif que vous payez réellement. - Gardez des durées de prêt aussi courtes que possible.

Tout comme les intérêts composés fonctionnent à votre avantage en matière d’investissement, ils jouent contre vous lorsqu’il s’agit d’emprunter. - Effectuez des paiements supplémentaires.

Effectuer des paiements de capital supplémentaires ne réduira pas votre TEG.

Mais cela réduira le montant des intérêts que vous paierez sur la durée du prêt, ainsi que la durée du prêt.

Une fois que vous avez compris le fonctionnement des intérêts composés, vous pouvez en faire votre ami, que vous investissiez ou empruntiez.

L’essentiel

Lorsque vous gagnez des intérêts composés, vous gagnez des intérêts sur vos intérêts.

Et plus vous commencez tôt, mieux c’est.

Accorder plus de temps aux intérêts composés vous aidera à faire croître vos investissements de façon exponentielle.

Mais cela fonctionne également en sens inverse.

Et les intérêts composés peuvent s’accumuler sur votre dette et augmenter vos soldes au fil du temps.

Donc trouver une bonne stratégie de remboursement de la dette peut vous aider à économiser beaucoup d’argent.

⇒BONUS⇐ Prêt à assurer votre avenir financier Accédez à votre Formation OFFERTE :

avec une stratégie d'investissement performante

en moins de 10 minutes par mois ?

"Créez un Patrimoine Générationnel"

Vous avez aimé "Intérêts Composés : Comment Faire Fructifier Votre Argent" ? Voici 3 autres articles que vous apprécierez :

C'était "Intérêts Composés : Comment Faire Fructifier Votre Argent"

Soyez Enfin Maître de vos Finances...

Si "Intérêts Composés : Comment Faire Fructifier Votre Argent" vous a plu, n'hésitez pas à laisser un commentaire, j'en serai ravie.